Какую отчётность сдает индивидуальный предприниматель (ИП)

Напоминаем предпринимателям - 25 апреля последний день сдачи отчетности для предпринимателей. Индивидуальные предприниматели обязательно сдают несколько видов отчётности: налоговую, бухгалтерскую, статистическую, а также отчетность в Социальный фонд. В 2024 году предусматривается сдача отчётности как в электронном, так и в бумажном виде, но при этом некоторые документы принимаются только в электронном формате. Ведение электронной отчётности предполагает обязательное формирование ряда документов.

Что нужно сдавать ИП в налоговую

Предпринимателю необходимо самостоятельно провести расчеты потенциальных доходов и расходов, оценить налоговые платежи, разобраться в деталях налоговых режимов и выбрать оптимальный вариант для своего бизнеса. Он должен решить, будет ли он нанимать сотрудников. Будучи работодателем, ИП направляет больше форм, чем ИП без работников. Кроме того, работодатели сдают отчётность и в ФНС, и в Социальный фонд. Индивидуальному предпринимателю нужно быть готовым к проверкам контролирующих органов. Для некоторых начинающих ИП становится неожиданностью необходимость сохранять все документы, связанные с бизнесом: договоры с контрагентами, первичные документы, расходы, банковские выписки, кадровые документы, отчетность по кассовому аппарату и т.д. Налоговая инспекция может провести проверку даже спустя три года после снятия ИП с регистрационного учета. По закону ИП может не вести полный бухгалтерский учёт, а вот вести налоговый учёт нужно обязательно.

Пакет документов для ФНС зависит от системы налогообложения. При этом предприниматель обязан вести книгу учёта расходов и доходов, которую могут потребовать инспекторы.

Отчетность ИП на УСН

Упрощённая система налогообложения предполагает сдачу следующих документов:

- форма 6-НДФЛ и персонифицированные сведения о физических лицах в том случае, если у ИП есть сотрудники, в том числе работающие по договору ГПХ;

- декларация по УСН;

- если ИП является налоговым агентом по НДС – нужно сдавать декларацию по НДС;

- расчёт страховых взносов.

Нулевая декларация сдаётся в том случае, если индивидуальный предприниматель не вёл деятельность в течение отчётного периода. Одна и та же форма декларации заполняется ИП на УСН (доходы) и на УСН (доходы минус расходы).

Отчетность ИП на ОСНО

Общий режим налогообложения подразумевает сдачу следующих документов:

- форма 3-НДФЛ;

- форма 6-НДФЛ — если у ИП есть сотрудники (включая подрядчиков по договору ГПХ), которые в течение года получали от предпринимателя зарплату или иные выплаты;

- справку 2-НДФЛ теперь включают в годовой расчёт 6-НДФЛ;

декларация по НДС; - расчёт страховых взносов;

- персонифицированные сведения о физических лицах – сотрудниках ИП;

- если работа ИП приостановлена и на банковском счету не происходило движение средств, то предприниматель может подать единую упрощённую налоговую декларацию вместо декларации по НДС.

Отчетность ИП на патентной системе налогообложения

У ИП на ПСН отсутствует специальная отчётность. Поэтому такие предприниматели должны сдавать в ФНС только расчёт страховых взносов и форму 6-НДФЛ со сведениями о сотрудниках при их наличии. ИП может совмещать ПСН с другими системами налогообложения (например, ПСН и УСН). В таком случае, предприниматель сдаёт в налоговую службу соответствующую декларацию, а также ведёт две книги учёта доходов по каждой системе налогообложения.

Отчетность ИП на ЕСХН

ИП, которые платят Единый сельскохозяйственный налог, в ФНС должны сдавать:

- декларацию по ЕСХН;

- расчёт страховых взносов;

- 6-НДФЛ и сведения о работниках при наличии;

- декларацию по НДС (если отсутствует освобождение от НДС);

- нулевую декларацию или единую упрощённую налоговую декларацию, а также нулевую отчётность, если ИП приостановил работу в отчётном периоде.

Нулевой отчёт представляет собой документ для ФНС или СФР с прочерками на месте расчётных показателей. Сдача нулевой отчетности должна происходить в установленные сроки, такие же, как и для обычной отчетности. Состав отчетных форм для нулевой отчетности зависит от системы налогообложения и выбранного отчетного периода. При этом платить налоги в таком случае ИП не придётся. ИП получит штраф, если не отправит данный вид отчётности.

Какую отчетность нужно сдавать ИП в Социальный фонд

С 2023 ПФР и ФСС объединены в единый Социальный фонд России. Отчётность по страховым взносам теперь нужно подавать в СФР. Обновлённый состав документов для всех компаний включает ЕФС-1 вместо форм СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3 и 4-ФСС. ЕФС-1 начинается с титульного листа. Форма ЕФС-1 включает два раздела: сведения о трудовой (иной) деятельности, страховом стаже, заработной плате и дополнительных страховых взносах на накопительную пенсию; сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (замена формы 4-ФСС). Разделы включают в себя несколько подразделов, каждый из которых заполняется и сдаётся отдельно.

Единый налоговый счет прямо в Вашей 1С Для пользователей 1С-Отчетности бесплатно! Если у Вас еще нет сервиса 1С-Отчетность, мы можем подключить Вам тариф "Промо ЕНС" бесплатно на 6 месяцев. Оставьте заявку, чтобы получить возможность видеть все данные по Единому налоговому счету прямо в программе 1С.

Если вы еще не сдаете отчетность в контролирующие органы прямо из 1С, то подключите сервис "1С-Отчетность"! Оставьте заявку на подключение и сотрудник свяжется с вами и все расскажет. За продлением сервиса также обращайтесь к нам.

Ознакомиться с возможностями сервиса и ценами на сервис 1С-Отчетность можно тут.

Оставить заявку

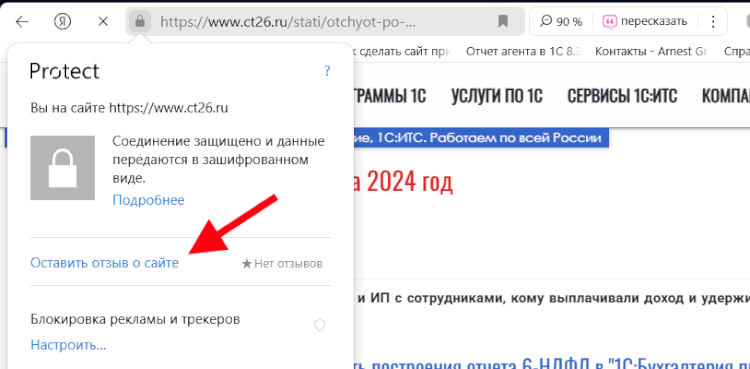

Как оставить отзыв о данной статье

Если данная статья была для Вас полезной, то Вы можете поддержать авторов нашего сайта, оставив свой отзыв. Если у Вас установлен Яндекс.Браузер, то в левом верхнем углу браузера нажмите на кнопку с "замочком" и выберите пункт "Отзывы о сайте".

Вы можете оценить сайт по пятибальной шкале, выбрав соответствующее количество звезд, а при желании написать несколько слов со своим мнением о данной статье.

Если же Яндекс.Браузер не установлен, то Вы можете оставить свой отзыв на странице нашей компании в сервисах Яндекс.Бизнес, Google Карты.