Изменения по налогу на прибыль с 31 августа 2023 года

Ранее были приняты поправки в НК РФ, согласно которым скорректировали правила расчета налога на прибыль. Они начали действовать с 31.08.2023 г.

Пониженные ставки налога на прибыль

На основании Закона от 31.07.2023 г. № 389-ФЗ для компаний-резидентов особых экономических зон (ОЭЗ) введена более низкая ставка по налогу на прибыль — 2% (по налогу, который зачисляется в федеральный бюджет). Эта ставка применяется к прибыли от направления деятельности, которое ведется на территории ОЭЗ. Непременное условие — ведение компанией раздельного учета доходов, которые получены от деятельности, проводимой на указанной территории, и доходов, которые получены за пределами этой территории.

Кроме того, по закону субъектам РФ предоставляется право устанавливать более низкие ставки по налогу на прибыль (по налогу, который зачисляется в региональный бюджет) для компаний, которые заключили специальный инвестиционный контракт с региональными или местными органами власти. Здесь имеются в виду инвестиционные контракты, которые заключаются согласно Закону от 31.12.2014 г. № 488-ФЗ (модернизация и освоение производства, запуск новых промышленных объектов и др.). Категории компаний, которые имеют право использовать более низкие ставки по налогу на прибыль, будут зафиксированы региональными законами.

Одновременно для компаний радиоэлектронной промышленности установили условия для начала использования сниженных ставок по налогу на прибыль. Здесь говорится о ставке по налогу на прибыль, который зачисляется в федеральный бюджет, в размере 3%, а также в размере 0% по налогу на прибыль, который зачисляется в региональный бюджет. Раньше в нормативно-правовой базе не уточнялось, с какого момента компании имеют право использовать эти налоговые ставки. По обновленным правилам эти льготные ставки можно использовать с налогового периода включения компании в реестр организаций, ведущих деятельность в области радиоэлектронной промышленности (новая ред. п. 1.16 ст. 284 НК). Кроме того, для использования льготных ставок по налогу на прибыль нужно, чтобы доля доходов от деятельности в указанной сфере была не меньше 70% доходов компании.

Учет затрат на модернизацию НМА

На основании Закона от 31.07.2023 г. № 389-ФЗ появилась возможность учитывать для целей налогообложения прибыли корректировки стоимости ранее купленных или созданных НМА. В текущий момент данная возможность определена лишь по ОС.

По обновленным правилам компании смогут корректировать первоначальную стоимость НМА при дооборудовании, модернизации, техническом перевооружении и частичной ликвидации актива. При этом первоначальная стоимость НМА в подобных ситуациях сможет изменяться вне зависимости от размера их остаточной стоимости.

К дооборудованию и модернизации будут относить работы, которые вызваны изменением технологического или служебного назначения НМА, повышенными нагрузками или иными новыми качествами объекта (новая ред. п. 2 ст. 257 НК).

Учет затрат по безвозмездно поступившему имуществу

На основании Закона от 31.07.2023 г. № 389-ФЗ установили возможность учитывать затраты по имуществу и имущественным правам, которые получены и приняты к учету без несения каких-то затрат на их приобретение.

По обновленным правилам компании могут снижать стоимость этого имущества и имущественных прав на расходы, которые связаны с доведением их до состояния, в котором они пригодны для применения (новый п. 6 ст. 252 НК).

Затраты по добровольному страхованию имущества

По обновленным правилам компании могут учитывать затраты по любым видам добровольного имущественного страхования, если соблюдается одно из таких условий (новая ред. пп. 10 п. 1 ст. 263 НК):

- когда добровольное страхование имущества — это условие осуществления компанией своей деятельности;

- когда добровольное страхование имущества касается компенсации затрат, убытков или недополученных доходов, возникающих в результате страхового случая.

В текущее время затраты по этому страхованию можно учитывать, только когда добровольное страхование имущества — это обязательное условие ведения деятельности налогоплательщика.

Расширение списка прочих затрат

С 31.08.2023 г. для компаний расширили список прочих затрат, которые связаны с производством и продажами и на которые можно снизить налогооблагаемую прибыль.

В этот список включили денежные компенсации, которые выплачиваются удаленным сотрудникам в счет возмещения их расходов на покупку товаров и услуг для выполнения работ дистанционным способом. Здесь говорится о расходах удаленных сотрудников на покупку или аренду компьютерной техники и офисного оборудования, программного обеспечения, средств защиты информации, оплату электроэнергии, мобильной связи и интернета. Компенсацию этих затрат дистанционных сотрудников можно учитывать в составе прочих расходов в сумме, которая определяется внутренними документами, но не больше 35 руб. на каждого удаленного сотрудника за каждый день его работы, или в сумме документально подтвержденных затрат удаленного сотрудника (новый пп. 11.1 п. 1 ст. 264 НК).

Метод возмещения затрат каждому удаленному сотруднику (в фиксированной сумме или по документально подтвержденным фактическим затратам) указывается во внутренней документации компании. Когда такой документ отсутствует, возмещать расходы удаленных сотрудников можно лишь по документально подтвержденным фактическим затратам. Когда удаленный сотрудник не подтверждает свои фактические расходы, компания не может учитывать выплаченную сотруднику компенсацию как прочие расходы.

Раздел «Мониторинг изменений законодательства» на сайте 1С

На сайте, посвященном "1С:Предприятию 8", есть раздел - "Мониторинг изменений законодательства", где методисты фирмы "1С" кратко анализируют основные изменения законодательных и нормативных актов по бухгалтерскому учету и налогообложению, а также оперативно сообщают об отражении этих изменений в типовых учетных решениях на платформе "1С:Предприятие 8".

В этом разделе приводятся также текущие планы разработчиков по отражению изменений в программах, и Вы можете самостоятельно отслеживать их в случае необходимости.

Оставить заявку

Как оставить отзыв о данной новости

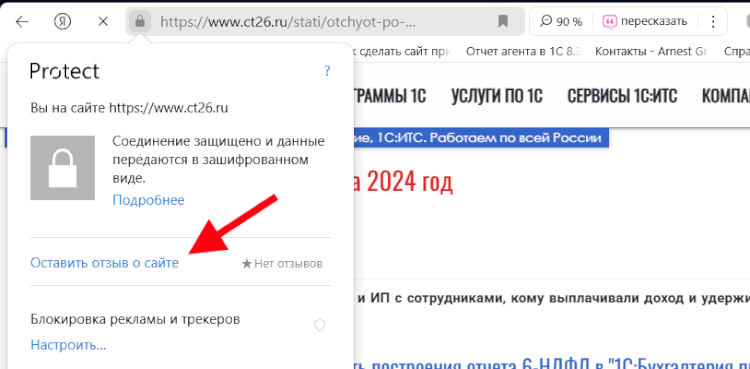

Если данная новость была для Вас полезной, то Вы можете поддержать авторов нашего сайта, оставив свой отзыв. Если у Вас установлен Яндекс.Браузер, то в левом верхнем углу браузера нажмите на кнопку с "замочком" и выберите пункт "Отзывы о сайте".

Вы можете оценить сайт по пятибальной шкале, выбрав соответствующее количество звезд, а при желании написать несколько слов со своим мнением о данной статье.

Если же Яндекс.Браузер не установлен, то Вы можете оставить свой отзыв на странице нашей компании в сервисах Яндекс.Бизнес, Google Карты.